Ликвидность – легкость реализации, продажи, превращения материальных или иных ценностей в денежные средства для покрытия текущих финансовых обязательств.

Коэффициенты ликвидности – финансовые показатели, рассчитываемые на основании отчётности предприятия (бухгалтерский баланс компании – форма №1) для определения способности компании погашать текущую задолженность за счёт имеющихся текущих (оборотных) активов. Смысл этих показателей состоит в сравнении величины текущих задолженностей предприятия и его оборотных средств, которые должны обеспечить погашение этих задолженностей.

Рассмотрим основные коэффициенты ликвидности и формулы их расчета:

Расчет коэффициентов ликвидности позволяют провести анализ ликвидности предприятия, т.е. анализ возможности для предприятия покрыть все его финансовые обязательства.

Отметим что, активы предприятия отражаются в бухгалтерском балансе и имеют разную ликвидность. Проранжируем их по убыванию, в зависимости от степени их ликвидности:

- денежные средства на счетах и в кассах предприятия;

- банковские векселя, государственные ценные бумаги;

- текущая дебиторская задолженность, займы выданные, корпоративные ценные бумаги (акции предприятий, котирующихся на бирже, векселя);

- запасы товаров и сырья на складах;

- машины и оборудование;

- здания и сооружения;

- незавершенное строительство.

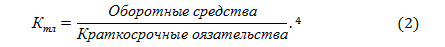

Коэффициент текущей ликвидности или Коэффициент покрытия или Коэффициент общей ликвидности – финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании (форма № 1). Коэффициент рассчитывается по формуле:

Коэффициент текущей ликвидности = Оборотные активы, без учета долгосрочной дебиторской задолженности / Краткосрочные обязательства

Ктл = (стр. 290 — стр. 230) / стр. 690 или

Ктл = стр. 290 / (стр. 610 + стр. 620 + стр. 660)

Ктл = стр. 1200 / (стр. 1520 + стр. 1510 + стр. 1550)

Коэффициент отражает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Чем показатель больше, тем лучше платежеспособность предприятия. Коэффициент текущей ликвидности характеризуют платежеспособность предприятия не только на данный момент, но и в случае чрезвычайных обстоятельств.

Нормальным считается значение коэффициента от 1,5 до 2,5 в зависимости от отрасли. Неблагоприятно как низкое, так и высокое соотношение. Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. Значение более 3 может свидетельствовать о нерациональной структуре капитала. Но при этом необходимо учитывать, что в зависимости от области деятельности, структуры и качества активов и т. д. значение коэффициента может сильно меняться.

Следует отметить, что данный коэффициент не всегда дает полную картину. Обычно предприятия, у которых материально-производственные запасы невелики, а деньги по векселям к оплате получить легко, могут спокойно действовать с более низким значением коэффициента, чем компании с большими запасами и продажами товаров в кредит.

Другим способом проверки достаточности текущих активов является вычисление срочной ликвидности. Этим показателем интересуются банки, поставщики, акционеры, поскольку компания может столкнуться с обстоятельствами, в которых она немедленно должна будет оплатить какие-то непредвиденные расходы. Значит, ей понадобятся вся ее денежная наличность, ценные бумаги, дебиторская задолженность и другие средства оплаты, т. е. часть активов, которая может быть прекращена в наличность.

Коэффициент характеризует способность компании погашать текущие (краткосрочные) обязательства за счёт оборотных активов. Он сходен с коэффициентом текущей ликвидности, но отличается от него тем, что в состав используемых для его расчета оборотных средств включаются только высоко – и средне ликвидные текущие активы (деньги на оперативных счетах, складской запас ликвидных материалов и сырья, товаров и готовой продукции, дебиторская задолженность с коротким сроком погашения).

К подобным активам не относится незавершенное производство, а также запасы специальных компонентов, материалов и полуфабрикатов. Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов не учитываются материально-производственные запасы, так как при их вынужденной реализации убытки будут максимальными среди всех оборотных средств:

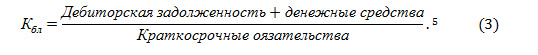

Коэффициент быстрой ликвидности = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Краткосрочные обязательства

Коэффициент срочной ликвидности = (Оборотные активы — Запасы) / Краткосрочные обязательства

Кбл = (стр. 240 + стр. 250 + стр. 260) / (стр. 610 + стр. 620 + стр. 660)

Кбл = (стр. 1230 + стр. 1240 + стр. 1250) / (стр. 1520 + стр. 1510 + стр. 1550)

Это один из важных финансовых коэффициентов, который показывает, какая часть краткосрочных обязательств компании может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам с дебиторами. Чем выше показатель, тем лучше платежеспособность предприятия. Нормальным считается значение коэффициента более 0,8 (некоторые аналитики считают оптимальным значением коэффициента 0,6-1,0) что означает, что денежные средства и предстоящие поступления от текущей деятельности должны покрывать текущие долги организации.

Для повышения уровня срочной ликвидности организациям следует принимать меры, направленные на рост собственных оборотных средств и привлечение долгосрочных кредитов и займов. С другой стороны, значение более 3 может свидетельствовать о нерациональной структуре капитала, это может быть связано с медленной оборачиваемостью средств, вложенных в запасы, ростом дебиторской задолженности.

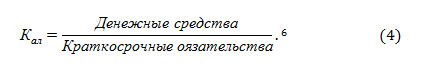

В связи с этим, лакмусовой бумажкой текущей платежеспособности может служить коэффициент абсолютной ликвидности, который должен быть более 0,2. Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности организация может погасить в ближайшее время за счет наиболее ликвидных активов (денежных средств и краткосрочных ценных бумаг).

Финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов учитываются только денежные и приравненные к ним средства, формула расчета имеет вид:

Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства

Каб = (стр. 250 + стр. 260) / (стр. 610 + стр. 620 + стр. 660)

Каб = (стр. 1240 + стр. 1250) / (стр. 1520 + стр. 1510 + стр. 1550)

Нормальным считается значение коэффициента более 0,2. Чем выше показатель, тем лучше платежеспособность предприятия. С другой стороны, высокий показатель может свидетельствовать о нерациональной структуре капитала, о слишком высокой доле неработающих активов в виде наличных денег и средств на счетах.

Иными словами, в случае поддержания остатка денежных средств на уровне отчетной даты (преимущественно за счет обеспечения равномерного поступления платежей от контрагентов) краткосрочная задолженность на отчетную дату может быть погашена за пять дней. Вышеуказанное нормативное ограничение применяется в зарубежной практике финансового анализа. При этом точного обоснования, почему для поддержания нормального уровня ликвидности российских организаций величина денежных средств должна покрывать 20% текущих пассивов, не имеется.

Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия. Чистый оборотный капитал определяется как разность между оборотными активами и краткосрочными обязательствами, включающими краткосрочные заемные средства, кредиторскую задолженность, приравненные к ней обязательства. Чистый оборотный капитал – это часть оборотного капитала, сформированная за счет собственного оборотного капитала и долгосрочного заемного капитала, включающего квазисобственный капитал, заемные средства и прочие долгосрочные обязательства. Формула расчета чистого расчетного капитала имеет вид:

Чистый оборотный капитал = Оборотные активы — Краткосрочные обязательства

Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия, поскольку превышение оборотных средств над краткосрочными обязательствами означает, что предприятие не только может погасить свои краткосрочные обязательства, но и имеет резервы для расширения деятельности. Величина чистого оборотного капитала должна быть выше нуля.

Недостаток оборотного капитала свидетельствует о неспособности предприятия своевременно погасить краткосрочные обязательства. Значительное превышение чистого оборотного капитала над оптимальной потребностью свидетельствует о нерациональном использовании ресурсов предприятия.

Формулы расчета показателей ликвидности (Liquidity ratios) в соответствии с международными стандартами описаны в этой статье.

источник

Расчетные характеристики ликвидности юрлица отражают его способность гасить существующие текущие долги за счет собственного имущества и являются главными числовыми показателями его платежеспособности, позволяющими оценить ее в привязке ко времени. Последняя, в свою очередь, определяется скоростью продажи имущества, составляющего оборотные активы, находящиеся в распоряжении юрлица.

Скорость продажи активов может быть:

- Высокой – в отношении имущества, которое продавать не нужно (деньги), и того, которое будет продано достаточно быстро (денежные эквиваленты, например высоколиквидные долговые ценные бумаги).

- Быстрой – по имуществу, требующему для реализации некоторого времени, но не очень большого (краткосрочная задолженность дебиторов).

- Средней – для имущества, которое будет реализовано не очень быстро и в процессе продажи может потерять часть своей стоимости (запасы, из которых сложно реализуемым может оказаться незавершенное производство).

Методику анализа производственных запасов см. по ссылке.

В соответствии с такой разбивкой имущества по скорости продажи существуют 3 основных вида показателей ликвидности:

- Абсолютной – для имущества с высокой скоростью продажи.

- Быстрой, которая может также называться срочной, строгой, промежуточной, критической или носить название коэффициента промежуточного покрытия, – для имущества, имеющего высокую и быструю скорость реализации.

- Текущей – для имущества, темпы продажи которого соответствуют сумме всех 3 перечисленных скоростей.

В существующих формулах расчета ликвидности оценка способности каждого набора видов имущества погасить долг производится по отношению к присутствующим у юрлица краткосрочным обязательствам.

Как расшифровывается понятие «обязательства» в бухучете, узнайте из этой публикации.

Показатель текущей ликвидности демонстрирует, в какой части имеющиеся в наличии у юрлица оборотные активы при их продаже по рыночной цене покроют его краткосрочные обязательства. В привязке ко времени этот коэффициент отражает уровень платежеспособности юрлица в периоде, не превышающем 1 год. Он может также называться коэффициентом общей ликвидности, общего покрытия, коэффициентом обращения, работающего капитала.

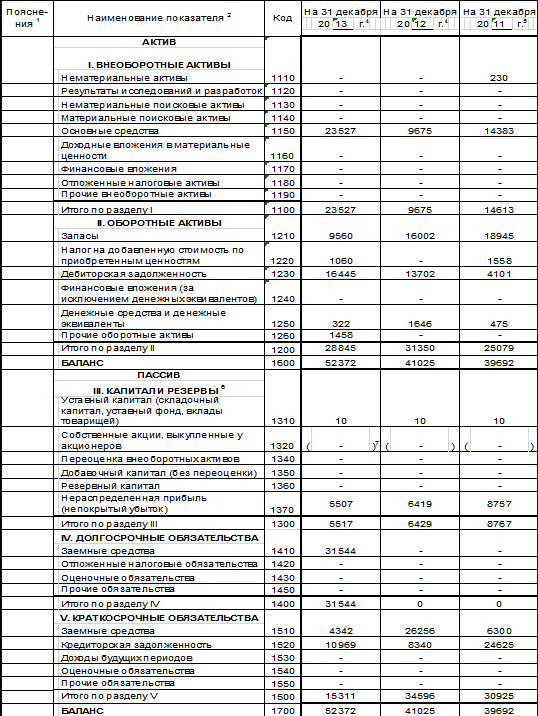

Берут данные для определения коэффициента текущей ликвидности из баланса предприятия, составленного на какую-либо из отчетных дат. Обычно это годовой бухбаланс, но можно использовать и промежуточную отчетность. Чтобы посмотреть характер изменения этого показателя в течение ряда периодов, делают несколько определений его на разные отчетные даты. Величина оборотных активов, задействованных в расчете, соответствует общей итоговой цифре, показанной в разделе II бухбаланса, а значение краткосрочных обязательств берут из раздела V.

Формула коэффициента текущей ликвидности представляет собой частное от деления общей величины оборотных активов на одну из сумм, которая принимается за значение краткосрочных обязательств.

Определить значение краткосрочных обязательств в зависимости от конкретных данных, используемых для этого, можно 3 способами:

- От всей суммы, образующей итог по разделу V (т. е. от суммы всех наличествующих краткосрочных обязательств), тогда формулу расчета возможно представить так:

КЛтек – коэффициент текущей ликвидности;

ОборАкт – общее значение величины оборотных активов;

КрОбяз – общее значение величины краткосрочных обязательств.

- От всей суммы, образующей итог по разделу V, за исключением доходов будущих периодов, которые, строго говоря, к обязательствам не относятся. Именно такой алгоритм рекомендует применять для расчета этого показателя приказ Минэкономразвития РФ от 21.04.2006 № 104. Эта формула получится следующей:

КЛтек = ОборАкт / (КрОбяз – ДохБудПер),

КЛтек – коэффициент текущей ликвидности;

ОборАкт – общее значение величины оборотных активов;

КрОбяз – общее значение величины краткосрочных обязательств;

ДохБудПер – значение, соответствующее величине доходов будущих периодов.

Кроме того, ее можно записать и так:

КЛтек = ОборАкт / (КрКред + КрКредЗад + ОценОбяз + ПрОбяз),

КЛтек – коэффициент текущей ликвидности;

ОборАкт – общее значение величины оборотных активов;

КрКред – значение, соответствующее сумме краткосрочных заемных средств;

КрКредЗад – значение, соответствующее сумме краткосрочных долгов кредиторам;

ОценОбяз – значение, соответствующее сумме оценочных обязательств;

ПрОбяз – значение, соответствующее сумме прочих краткосрочных обязательств.

- От суммы реально существующих долгов перед кредиторами, в величину которой не войдут доходы будущих периодов и оценочные обязательства, представляющие собой созданные юрлицом резервы, которые также реальными долгами назвать трудно. Рассчитанный с таким знаменателем показатель хорошо сопоставим с показателями абсолютной и быстрой ликвидности, в расчете которых присутствует аналогичный знаменатель. Формула получится такой:

КЛтек = ОборАкт / (КрКред + КрКредЗад + ПрОбяз),

КЛтек – коэффициент текущей ликвидности;

ОборАкт – общее значение величины оборотных активов;

КрКред – значение, соответствующее сумме краткосрочных заемных средств;

КрКредЗад – значение, соответствующее сумме краткосрочных долгов кредиторам;

ПрОбяз – значение, соответствующее сумме прочих краткосрочных обязательств.

Этот же расчет можно отразить и так:

КЛтек = ОборАкт / (КрОбяз – ДохБудПер – ОценОбяз),

КЛтек – коэффициент текущей ликвидности;

ОборАкт – общее значение величины оборотных активов;

КрОбяз – общее значение величины краткосрочных обязательств;

ДохБудПер – значение, соответствующее величине доходов будущих периодов;

ОценОбяз – значение, соответствующее сумме оценочных обязательств.

Поскольку данные для расчета рассматриваемого показателя берут из бухбаланса, очень наглядными становятся вышеприведенные формулы текущей ликвидности, записанные применительно к строкам действующей формы этого отчета:

- От всей суммы раздела V (т. е. от всей суммы краткосрочных обязательств):

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1500 – номер строки бухбаланса, отвечающий итогу раздела V.

- От всей суммы раздела V за исключением доходов будущих периодов:

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1500 – номер строки бухбаланса, отвечающий итогу раздела V;

1530 – номер строки бухбаланса, содержащий данные о доходах будущих периодов.

Второй вариант этого же расчета:

КЛтек = 1200 / (1510 + 1520 + 1540 + 1550),

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1510 – номер строки бухбаланса с данными по краткосрочным кредитам (займам);

1520 – номер строки бухбаланса с данными по краткосрочным долгам кредиторам;

1540 – номер строки бухбаланса, содержащий данные об оценочных обязательствах;

1550 – номер строки баланса с данными по прочим краткосрочным обязательствам.

- От текущей (краткосрочной) кредиторской задолженности:

КЛтек = 1200 / (1510 + 1520 + 1550),

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1510 – номер строки бухбаланса с данными по краткосрочным кредитам (займам);

1520 – номер строки бухбаланса с данными по краткосрочным долгам кредиторам;

1550 – номер строки баланса с данными по прочим краткосрочным обязательствам.

Второй вариант этого расчета будет таким:

КЛтек = 1200 / (1500 – 1530 – 1540),

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1500 – номер строки бухбаланса, отвечающий итогу раздела V;

1530 – номер строки бухбаланса, содержащий данные о доходах будущих периодов;

1540 – номер строки бухбаланса, содержащий данные об оценочных обязательствах.

О том, по каким правилам заполняют строки действующей формы бухбаланса, читайте в материале «Порядок составления бухгалтерского баланса (пример)».

Если потребуется рассчитать рассматриваемый показатель по бухбалансу, форма которого действовала до 2011 года, то это надо делать, имея в виду нижеприведенное соответствие строк:

Номер строки формы 2011–2018 годов

Номер строки формы 2006–2010 годов

Итоговое значение по разделу II

Итоговое значение по разделу V

Краткосрочные кредиты (займы)

Краткосрочные долги перед кредиторами

Оценочные обязательства (резервы)

Прочие обязательства с коротким сроком погашения

В форме бухбаланса 2006–2010 годов в составе оборотных активов выделялась долгосрочная задолженность дебиторов со сроком погашения, превышающим 1 год (стр. 230). Расчет рассматриваемого коэффициента при наличии этой задолженности логично делать с уменьшением итогового значения раздела II на величину суммы, показанной по стр. 230.

Расчетный показатель текущей ликвидности нормально работающего платежеспособного юрлица должен быть не ниже 1, т. е. нужно, чтобы общее значение оборотных активов было больше суммы краткосрочных обязательств. Коэффициент, составляющий меньшую величину, может быть относительной нормой для организаций с высокой скоростью оборота капитала, при которой значения, задействованные в расчете, часто меняются.

Однако значительные отклонения в сторону превышения нормативного значения (равного 1) тоже нежелательны. Они свидетельствуют о замедлении оборотов оборотных активов: затоваривании складов, предоставлении неоправданных отсрочек покупателям по оплате, неэффективности использования денег и финвложений.

На правильность определения этого коэффициента существенное влияние оказывает качество включенных в расчет данных, которые необходимо подвергать анализу непосредственно перед расчетом этого коэффициента ликвидности. Если в расчете задействованы данные по активам, которые на самом деле не являются ликвидными (сомнительные ценные бумаги или задолженность дебиторов, неликвидные запасы), то коэффициент получится завышенным. Реальная картина при этом будет искажена. Сомнительные с этой точки зрения цифры лучше исключать из расчета. Надо при этом учитывать, что ни рассмотренный коэффициент ликвидности сам по себе, ни все 3 коэффициента ликвидности вместе не позволяют однозначно судить о финансово-экономическом положении предприятия, а являются только набором отдельных оценочных показателей, рассматриваемых как элементы экономического анализа.

О том, какие еще показатели используют при проведении финансово-экономического анализа, читайте в материале «Основные финансовые коэффициенты и формулы их расчета».

Составные части формулы расчета указывают на факторы, способствующие его росту:

- Рост оборотных активов должен идти активнее, чем рост краткосрочных обязательств.

- Снижение величины краткосрочных обязательств, что, в частности, может быть достигнуто путем перевода некоторых из них в долгосрочные (например, задолженность по заемным средствам).

Рассмотренный коэффициент ликвидности, называемый также коэффициентом общего покрытия, востребован в целях анализа платежеспособности юрлица:

- руководителями;

- учредителями;

- инвесторами;

- ИФНС, опирающейся при этом на приказ Минэкономразвития РФ от 21.04.2006 № 104, утвердивший методику ФНС для такого анализа.

Арбитражных управляющих, руководствующихся правилами, определенными в постановлении Правительства РФ от 25.06.2003 № 367.

Коэффициент текущей ликвидности показывает, в какой степени оборотные активы юрлица при их продаже смогут погасить его краткосрочные обязательства. У нормально функционирующего платежеспособного юрлица этот коэффициент должен быть не ниже 1. Данные для определения коэффициента текущей ликвидности берут из баланса предприятия, составленного на отчетную дату.

источник

Коэффициент абсолютной ликвидности – это финансовый показатель, используемый при анализе ликвидности компании, посредством расчета коэффициента между всеми денежными активами (cash assets), активами эквивалента денежных средств (cash equivalent assets) и всеми текущими обязательствами (current liabilities).

Синонимы: Cash Ratio, Liquidity Ratio, Коэффициент денежной ликвидности, Коэффициент наличности.

Коэффициент абсолютной ликвидности характеризует способность компании погашать текущие обязательства (и в какой доле) за счёт ликвидных оборотных средств и других свободных активов. Во внимание принимается имеющаяся сумма наличных средств, а также их эквиваленты: рыночные ценные бумаги, депозиты и другие абсолютно ликвидные активы.

Под наличными деньгами понимают совокупность наличных денежных средств, находящихся в кассе организации, сформированную из начальной наличности и разницы поступлений и расходов. Поскольку наличные резервы не приносят дохода, предприниматели стремятся сократить их до минимума, достаточного для расчетов с клиентами, контрагентами и для других текущих затрат. Поэтому в банковской деятельности существуют нормативные требования к уровню поддержания наличных средств. Среди коммерческих предприятий отмечается тенденция к снижению коэффициента абсолютной ликвидности, то есть уменьшение потребности в денежных средствах.

Так как модель Cash Ratio измеряет только самые ликвидные из всех активов по отношению к текущим обязательствам, поэтому данный показатель рассматривается как самый консервативный из всех используемых коэффициентов ликвидности.

Характеристики коэффициента наличности:

1) Учитывается в показателях срочной и текущей ликвидности.

2) Используется в кредитной характеристике компании.

3) Исключает из расчета товарно-материальные запасы и дебиторскую задолженность. То есть, коэффициент демонстрирует, в какой степени компания может оплатить свои текущие обязательства, не полагаясь на продажу товарно-материальных запасов и не рассчитывая на получение дебиторской задолженности.

4) Характеризует способность немедленно погасить текущие краткосрочные обязательства предприятия – то есть, имеются ли ресурсы, способные удовлетворить требования кредиторов в критической ситуации. Поэтому этот показатель принимается в расчет будущими поставщиками с относительно короткими сроками кредитования. Для стратегических инвесторов абсолютная ликвидность предприятия менее значима.

Формула коэффициента денежной ликвидности:

CR = денежные средства + краткосрочные рыночные вложения/ Краткосрочные обязательства

Данные для расчета можно получить из баланса. Надо учитывать, что формула игнорирует время получения и выплаты денежных средств.

Рекомендуемое значение коэффициента абсолютной ликвидности >0,2. Для различных отраслей нормативные значения могут отклоняться от рекомендуемого.

| Значение показателя | Комментарий | ||||||||||||||||||

| меньше 0,2 | Значение показателя ниже нормативного демонстрирует утрату платежеспособности, неспособность компании погасить свои текущие обязательства за счет ликвидных оборотных активов. | ||||||||||||||||||

| от 0,2 до 0,5 | Рекомендуемый интервал показателя. | ||||||||||||||||||

| свыше 0,5 | Значение показателя сверх рекомендуемого свидетельствует о неэффективном и нерациональном использовании денежных средств, которые могли бы быть направлены на развитие предприятия. Также это обозначает наличие невостребованных денежных сумм на счетах. Коэффициент текущей ликвидности – один из показателей, которые используются в практике проведения финансового анализа предприятия вместе с коэффициентом быстрой ликвидности и коэффициентом абсолютной ликвидности. Current ratio (CR) характеризует способность компании погашать текущие краткосрочные обязательства (текущие пассивы) за счёт оборотных активов. 1) Показывает способность предприятия рассчитываться по своим долгам в период длительности одного производственного цикла (период, необходимый для изготовления и реализации одной партии продукции). Коэффициент покрытия рассчитывается по формуле:

В целях достоверной оценки ликвидности активов надо иметь в виду, что не все активы ликвидны в равной мере. Поэтому при расчете коэффициента текущей ликвидности требуется детальная расшифровка состава текущих активов и обязательств. То есть, прежде чем использовать коэффициент покрытия, необходимо оценить качество текущих активов и характер текущих обязательств, а также скорость их оборота. Чем выше значение коэффициента, тем более высокий уровень платежеспособности компании, то есть, тем легче компании погашать краткосрочные обязательства. Коэффициент быстрой ликвидности – один из важных показателей финансовой устойчивости предприятия, входит в группу показателей ликвидности. С помощью данного показателя оценивается способность компании выполнить свои краткосрочные обязательства за счет своих самых ликвидных активов в случае проблем с реализацией продукции. Чем выше коэффициент ликвидности, тем устойчивее финансовое состояние компании. Равен отношению высоколиквидных текущих активов и текущих обязательств компании. Коэффициент срочной ликвидности рассчитывается по формуле: Нормативные значения коэффициента быстрой ликвидности – в диапазоне от 0,7 до 1. Показатель ниже рекомендованного значит, что у компании может возникнуть дефицит ликвидных средств. В зависимости от вида деятельности и отраслевой принадлежности данный норматив может меняться. Так, многие западные аналитики рекомендуют использовать показатель 1 как нижнее значение. Критическое значение коэффициента QR > 1 рассчитывается из того, что любое предприятие должно стремиться к тому, чтобы сумма дебиторской задолженности не превышала величины кредита, полученного им от поставщиков. На практике возможны любые отклонения от этого правила. Большинству бизнесменов выгодно иметь долги, поэтому по возможности они предпочитают оттягивать срок платежа кредиторам, если это не влияет на финансовые результаты и взаимоотношения с поставщиками. Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь источник Ликвидность и кредитоспособность — одни из основных составляющих финансовой устойчивости предприятия. Деятельность любой компании становится предметом изучения других предприятий и лиц, заинтересованных в ее результатах. На основе доступной информации партнеры предприятия стремятся адекватно оценить его финансовое состояние. Уровень финансового состояния формирует соответствующий деловой имидж фирмы у партнеров, характеризует степень ее конкурентоспособности на финансовых и товарных рынках, свидетельствует о потенциале развития и возможностях роста ее рыночной стоимости. Финансовое состояние – комплексное понятие, которое характеризуется системой показателей, отражающих наличие, размещение и использование финансовых ресурсов организации, – это характеристика ее финансовой конкурентоспособности, платежеспособности, кредитоспособности, выполнения обязательств перед государством и другими организациями. Важность анализа ликвидности и кредитоспособности объясняется тем, что в управлении финансами должна учитываться одна из основных взаимосвязей «ликвидность (платежеспособность) – доходность». Предприятие должно определиться — максимизация ликвидности (платежеспособности) в ущерб доходности или наоборот. Ликвидность — достаточно проблемная категория как в теории, так и на практике. Теоретически это понятие рассматривают в широком и узком смысле, отождествляя, с одной стороны, с финансовой устойчивостью, с другой — с платежеспособностью. Под ликвидностью предприятия понимается наличие у него оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств (хотя бы и с нарушением сроков погашения, предусмотренных контрактами). Иными словами, предприятие ликвидно, если его оборотные активы формально превышают краткосрочные обязательства. Логика этого понятия проистекает из условного, но естественного предположения о том, что в ходе текущей деятельности расчеты по текущим платежам (т. е. погашение кредиторской задолженности) осуществляются за счет оборотных активов; для этой цели не предлагается распродажа долгосрочных активов. Ликвидность может оцениваться с помощью абсолютных и относительных показателей. Из абсолютных основным является показатель, характеризующий величину собственных оборотных средств, или чистого оборотного капитала. Наиболее распространенный алгоритм расчета показателя, широко используемый и в западной учетно-аналитической практике, таков: WC = E + LTL – LTA или WC = CA – CL, (1) где Е — капитал собственников фирмы (итог раздела III баланса); LTL — долгосрочные обязательства (итог раздела IV баланса); СА — оборотные активы (итог раздела II баланса): СL — краткосрочные обязательства (итог раздела V баланса). Экономическая трактовка индикатора WC может быть и такой: он показывает, какая сумма оборотных средств останется в распоряжении предприятия после расчетов по краткосрочным обязательствам. В некотором смысле это характеристика свободы маневра и финансовой устойчивости предприятия с позиции краткосрочной перспективы. Возможна и другая интерпретация показателя WC — как доли собственного капитала, направленной на финансирование оборотных активов. Нормативов по показателю WC нет: его анализируют в динамике. С ростом объемов производства величина собственных оборотных средств обычно увеличивается. Являясь абсолютным, показатель WC не приспособлен для пространственно-временных сопоставлений; поэтому в анализе более активно применяются относительные показатели — коэффициенты ликвидности. Принято выделять три группы оборотных активов, различающиеся с позиции их участия в погашении расчетов, — производственные запасы, дебиторскую задолженность и денежные средства и их эквиваленты. Эта простейшая классификация обособляет группы оборотных активов, различающихся по видовому признаку, а также по степени ликвидности. Приведенное разделение оборотных активов на группы позволяет ввести три основных аналитических коэффициента, которые можно использовать для обобщенной оценки ликвидности и платежеспособности предприятия. Коэффициент текущей ликвидности дает общую оценку ликвидности предприятия, показывая, сколько рублей оборотных средств (текущих активов) приходится на один рубль текущей краткосрочной задолженности (текущих обязательств): Значение показателя может значительно варьировать по отраслям видам деятельности, а его разумный рост обычно рассматривается как благоприятная тенденция. В западной учетно-аналитической практике критическое нижнее значение Ктл = 2; однако это лишь ориентировочное значение, указывающее на порядок показателя, но не на его точное нормативное значение. Коэффициент быстрой ликвидности по ему смысловому назначению аналогичен коэффициенту текущей ликвидности; однако исчисляется по более узкому кругу оборотных активов, когда из расчета исключена наименее ликвидная их часть – производственные запасы: Логика такого исключения состоит не только в значительно меньшей ликвидности запасов, но (что гораздо более важно) в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже расходов по их приобретению. В работах западных аналитиков приводится ориентировочное нижнее значение Кбл = 1, однако эта оценка носит также условный характер. Коэффициент абсолютной ликвидности является наиболее жестким критерием ликвидности предприятия: показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно за счет имеющихся денежных средств; может быть назван коэффициентом платежеспособности. Рассчитывается следующим образом: Общепризнанных значений для этого коэффициента нет. Как правило, его значение варьируется в пределах 0,05—0,1. Рассмотренные коэффициенты являются основными для оценки ликвидности и платежеспособности. Тем не менее известны и другие показатели, имеющие определенный интерес для аналитика или финансового менеджера. Оценку ликвидности надо проводить осмысленно; например, если величина собственных оборотных средств отрицательна, то финансовое положение предприятия в краткосрочной перспективе рассматривается как неблагоприятное и расчет коэффициентов ликвидности уже не имеет смысла. Кредитоспособность – это способность заемщика платить долг по кредиту за счет собственных средств. Понятие настолько же очевидное, насколько и сложное. Кредитоспособность организации, зависит от множества факторов и не всегда возможно определить ее с высокой степенью вероятности. Для установления кредитоспособности лица либо организации используются различные методики. Такие как финансовый анализ, скоринговые системы и.т.п. В финансовых структурах (банках, инвестиционных компаниях) существуют специальные отделы занимающиеся оценкой кредитоспособности лиц. Оценка кредитоспособности предприятия тесно связана с оценкой ее ликвидности. Российские кредитные учреждения для определения кредитоспособности обслуживаемых ими организаций (своих клиентов) используют все три вышеназванных показателя. Банк выделяет три степени кредитоспособности в зависимости от показателей ликвидности.

| ||||||||||||||||||

Размер ликвидности актива выявляется исходя из того, насколько легко и быстро можно обменять его учитывая его полную стоимость. Ликвидность товара будет рассчитана в соответствии со скоростью его реализации по номинальной рыночной цене, без учета скидок и спецпредложений.

Размер ликвидности актива выявляется исходя из того, насколько легко и быстро можно обменять его учитывая его полную стоимость. Ликвидность товара будет рассчитана в соответствии со скоростью его реализации по номинальной рыночной цене, без учета скидок и спецпредложений. В список задач анализа показателей по финансовому состоянию предприятия входит оценивание его платежеспособности и ликвидности.

В список задач анализа показателей по финансовому состоянию предприятия входит оценивание его платежеспособности и ликвидности. Коэффициент текущей ликвидности (коэффициент покрытия – от англ. Current ratio , CR ) – это финансовый показатель, который равняется отношению всего объема текущих (оборотных) активов по отношению к краткосрочным обязательствам (текущим пассивам). Данные предоставляет бухгалтерский баланс компании или предприятия. Его высчитывают по следующей формуле:

Коэффициент текущей ликвидности (коэффициент покрытия – от англ. Current ratio , CR ) – это финансовый показатель, который равняется отношению всего объема текущих (оборотных) активов по отношению к краткосрочным обязательствам (текущим пассивам). Данные предоставляет бухгалтерский баланс компании или предприятия. Его высчитывают по следующей формуле: Коэффициент абсолютной ликвидности (от англ. Cash ratio) – это финансовый показатель, который равняется отношению денег и краткосрочных финансовых вложений к текущим пассивам (или краткосрочным обязательствам). Аналогично с показателями текущей ликвидности, отчет берется с бухгалтерского баланса, однако в составе активов учитывают только денежные средства или средства, которые приравниваются к ним. Данный коэффициент рассчитывают по формуле:

Коэффициент абсолютной ликвидности (от англ. Cash ratio) – это финансовый показатель, который равняется отношению денег и краткосрочных финансовых вложений к текущим пассивам (или краткосрочным обязательствам). Аналогично с показателями текущей ликвидности, отчет берется с бухгалтерского баланса, однако в составе активов учитывают только денежные средства или средства, которые приравниваются к ним. Данный коэффициент рассчитывают по формуле: Если взять для примера акции на фондовом рынке, можно заметить, что сама их ликвидность будет определяться уровнем спреда, способностью к быстрому заключению сделок по купле-продаже, а также существенной разницей между спросом и предложением. Суть ликвидности акций состоит в том, что они обладают свойством довольно быстро превращаться в деньги, потому их обладателю не придется долго ждать заключения сделки.

Если взять для примера акции на фондовом рынке, можно заметить, что сама их ликвидность будет определяться уровнем спреда, способностью к быстрому заключению сделок по купле-продаже, а также существенной разницей между спросом и предложением. Суть ликвидности акций состоит в том, что они обладают свойством довольно быстро превращаться в деньги, потому их обладателю не придется долго ждать заключения сделки. Показатель ликвидности фондового рынка чаще всего оценивается согласно количеству сделок, которые совершаются там (объем торгов) и величине спреда. Спред – это разница между максимально высокими ценами заявок по покупке и минимально высокими ценами в заявках на продажу (которые можно увидеть в стакане торговых терминалов). Чем большее количество сделок и чем меньшая разница – тем большим становится показатель ликвидности.

Показатель ликвидности фондового рынка чаще всего оценивается согласно количеству сделок, которые совершаются там (объем торгов) и величине спреда. Спред – это разница между максимально высокими ценами заявок по покупке и минимально высокими ценами в заявках на продажу (которые можно увидеть в стакане торговых терминалов). Чем большее количество сделок и чем меньшая разница – тем большим становится показатель ликвидности. При выдаче кредита банком происходит уменьшение количество денег, которые там хранятся. И чем больше средств он выдает – тем больше становится риск того, что на возврат депозита может не хватить денежных финансов. В подобных ситуациях говорят о снижении уровня ликвидности банка.

При выдаче кредита банком происходит уменьшение количество денег, которые там хранятся. И чем больше средств он выдает – тем больше становится риск того, что на возврат депозита может не хватить денежных финансов. В подобных ситуациях говорят о снижении уровня ликвидности банка.